關于光伏行業現狀和發展趨勢、產業鏈、光伏玻璃的競爭格局��,請閱讀作者的相關分析��。關于光伏逆變器的請看《光伏行業-光伏逆變器》這篇分析主要介紹陽光電源、錦浪科技�、上能電氣�����、固德威的財務分析。財報分析財報分析的目的主要是看過去的凈利潤是否真實���,有

關于光伏行業現狀和發展趨勢、產業鏈�、光伏玻璃的競爭格局�����,請閱讀作者的相關分析。

關于光伏逆變器的請看《光伏行業-光伏逆變器》

這篇分析主要介紹陽光電源�、錦浪科技�、上能電氣�、固德威的財務分析。

財報分析

財報分析的目的主要是看過去的凈利潤是否真實����,有沒有風險點����。對于異常的財務指標看是由于什么原因造成����,如果找不到原因,我們就需要特別注意���。

同時,財務指標在一定程度上其實也反應了公司領導層的能力�。

說明:除了陽光電源之外�����,其余三家公司上市不久。上能電氣和固德威只有2020年的財報�,錦浪科技只有2019年和2020年的財報����。其他年份的財務數據�����,只作為參考,不詳細分析。

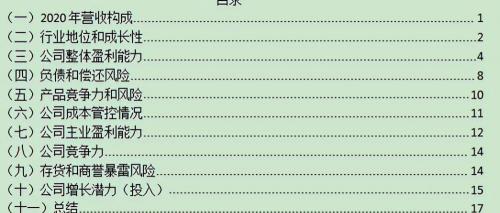

(一)2020年營收構成

首先確認下陽光電源、錦浪科技����、上能電氣�����、固德威四家公司2020年的營收構成,以便接下來的分析����。

從營業收入分產品構成來看���,錦浪科技�����、上能電氣��、固德威逆變器業務占比很高,90%以上����。

陽光電源電站投資占比相當大�����,且毛利率較低,從而會拉低整體毛利率����,相應的會影響到ROE。電站投資投入成本較大,回款周期較長���,會導致負債較高,應收賬款偏高。

另外,陽光電源還有儲能系統業務、電控業務(電動車的電控系統)、充電樁����、氫能(制氫設備)業務����。涉及到了儲能��、電動車和氫能�。

(二)行業地位和成長性

公司的行業地位和成長性主要從總資產和增速��、營業收入和增速����、營業收入含金量來考察�����。營業收入和增速以及其含金量是重點考察指標�����。

陽光電源、錦浪科技、上能電氣、固德威財務數據匯總如下表。

(上能電氣和固德威只有2020年的財報����,錦浪科技只有2019年和2020年的財報���。其他年份的財務數據����,只作為參考�,不詳細分析)

分析:

1��、首先����,由于政策原因(“531新政”)�,2018年營業收入等數據增長少甚至出現負增長是正常的情況。

上述表格中我們可以看到����,僅僅固德威2018年營業收入呈現負增長�,其余三家公司均為正增長�����。不得不說逆變器在光伏行業中抗風險能力還是很強����。

2��、出現營業收入增長率和總資產增長率差異較大的原因是負債增長較多導致的結果�����。

舉例說明:

2020年上能電氣營業收入增長8%��,總資產增長卻達到了60%。其營業收入為10億元�����,凈利潤7700萬�,負債卻凈增加了4億元�,從而導致了這一結果。

至于增加負債干了什么��,作者在《光伏行業-逆變器》這篇分析中說得很清楚�����,2019年到2020年�����,錦浪科技、上能電氣���、固德威都進行了大規模的擴展。

3���、由于上述公司都處于產能擴張階段,其總資產增長都較高���,我們忽略這一指標,只看營業收入增長情況�����。

從營業收入增長情況來看���,排除2018年���,除了上能電氣營業收入增長小于10%以外��,其余公司營業收入增長均呈現高增長�����。

4���、營業收入含金量方面���,錦浪科技(看2020年和2019年)和固德威(看2020年)的數據不是很優秀���。這一指標在應收賬款分析的時候給出原因����。

總結:

總的來說,這一組指標中陽光電源表現非常優秀。其次是錦浪科技和固德威,最后是上能電氣����。

(三)公司整體盈利能力

公司的整體盈利能力主要考察ROE(凈資產收益率)以及歸母凈利潤含金量����。

[

說明:雪球的ROE比我自己計算的ROE大一些,兩種計算方式都沒錯�。計算公式如下。

雪球ROE = 歸母凈利潤/(歸屬于母公司所有者權益(或股東權益)合計末期值+歸屬于母公司所有者權益(或股東權益)合計初期值)/2

我的ROE= 歸母凈利潤/歸屬于母公司所有者權益(或股東權益)合計末期值

所以我這里的ROE的分母比雪球的大,那么最終結果就會比雪球上的ROE小����。

在這篇分析中《光伏行業-最全光伏產業鏈競爭格局-財務對比》用的是雪球ROE����。

特此說明下���,避免有讀者覺得疑惑��。

]

(上能電氣和固德威只有2020年的財報��,錦浪科技只有2019年和2020年的財報。其他年份的財務數據,只作為參考����,不詳細分析)

分析:

在排除2018年異常情況后���。

首先��,從絕對值上來說,逆變器的ROE其實并不算高,但相對光伏行業其他環節來說,逆變器的ROE算是高的了����,已經名列前茅����,和光伏玻璃有得一比�����。

這組指標陽光電源表現最優秀��,其次是錦浪科技和固德威,最后是上能電氣。

上能電氣異常分析和逆變器ROE分析:

根據杜邦分析法���,ROE受3個因素的影響,分別是���,凈利率、資產周轉率、權益乘數���。

光伏行業ROE受凈利率影響比較大,我們重點分析。

凈利率又受毛利率和費用率影響較大�����,對于一家專注于主業的公司���,我們可以把凈利率的公式做如下簡化:

凈利率 = 毛利率 - 費用率

那么可以得出�,毛利率高����,費用率低,凈利率就高�,相應的ROE就高���。

2020年�,上能電氣歸母凈利潤呈現出負增長�,ROE小于10%,遠遠低于其他三家公司�����,我們分析下���。

上能電氣2020年年報中明確寫道:

關于四費的說明如下:

銷售產品直接相關的運輸費用劃分到營業成本中��,會導致毛利率一定程度的下降����。

匯率對財務支出影響較大�,加上研發投入,從而影響其凈利潤����。

毛利率和費用支出不但影響凈利潤����,同樣還影響ROE���。

請看下表:

(上能電氣和固德威只有2020年的財報���,錦浪科技只有2019年和2020年的財報�����。其他年份的財務數據���,只作為參考����,不詳細分析)

上能電氣在期間費用率幾乎保持不變的情況下(19.6%左右)�,毛利率下降幅度比較大,那么凈利潤不好使肯定的�。

根據公式:凈利率 = 毛利率 - 費用率

這會導致上能電氣的凈利率下降����,從而致使ROE下降�����。

同類公司對比分析:

2020年��,上述四個公司的毛利率都出現了不同程度的下降,我們可以對比下降程度�����。

很明顯���,陽光電源的毛利率最穩定�����。其次是固德威和錦浪科技。上能電氣的毛利率下降幅度最大。

同時,陽光電源����、固德威和錦浪科技期間費用率明顯下降幅度較大���,而上能電氣期間費用率保持不變��。

此消彼長下,上能電氣ROE數據明顯不好看。

而陽光電源和錦浪科技 ROE同比反而有所增長�。

總結:

從盈利能力來說�,陽光電源最佳����,上能電氣最差。

(四)負債和償還風險

負債和償還風險主要考察兩個指標,“資產負債率”和“準貨幣資金-有息負債”

(上能電氣和固德威只有2020年的財報�,錦浪科技只有2019年和2020年的財報�����。其他年份的財務數據,只作為參考,不詳細分析)

分析:

上述公司“準貨幣資金-有息負債”均為正���,暫時都沒有償債風險。

陽光電源和上能電氣負債較高,大于60%��,好在大部分負債都是經營性負債�。

經營性負債包含:應付票據 + 應付賬款 +合同負債

雖說經營性負債是公司能力強的表現,但畢竟也是負債,一旦經營出現問題����,負債高相應的風險也高����。

這一指標�,錦浪科技優秀。

(五)產品競爭力和風險

考察公司的產品競爭力和風險主要看三個指標。

一般來說下列三個指標含義如下:

應收賬款反應公司產品的歡迎程度��。

毛利率反應公司產品的利潤�。

銷售費用率反應公司產品的銷售難易��。

(上能電氣和固德威只有2020年的財報�����,錦浪科技只有2019年和2020年的財報。其他年份的財務數據�����,只作為參考,不詳細分析)

分析:

1���、從銷售費用率上看,逆變器不愁銷售,上述公司銷售費用率不高���。特別是陽光電源,表現得非常優秀。

2�����、逆變器的毛利率在光伏行業較高��,普遍大于30%(上能電氣除外�����,只有24%)。

陽光電源整體毛利率只有23%左右,是由于其電站投資業務毛利率較低�����,只有9%����,拉低了其整體毛利率�。

3、逆變器公司的下游廠商是電站建設���,電站建設有個特點,投資大���,回款慢,所以應收賬款普遍較高����,且回款周期較長��,2年甚至3年回款是比較正常的。

如果超過3年的應收賬款過多�����,則需要關注��。

這里說下應收款項融資�����,大白話說就是應收票據中信用等級較高的,放入了應收款項融資���。

2020年應收賬款分析:

陽光電源1年以內的應收賬款占比77.73%,兩年以及兩年年內的占比90%�。3年及以上的應收賬款占比不算太高����,還可以�����。

錦浪科技兩年以及兩年內的應收賬款占比95.99%�����,風險較小��。

上能電氣兩年以及兩年內的應收賬款86.76%��。

固德威2020年應收款項融資為2.79億,占總資產的比例為10.9%��。金額較大��,這部分也應該算作應收賬款�����,所以2020年固德威的應收賬款占比調整為16.69%。

固德威兩年以及兩年內的應收賬款85.31%。應收款項融資均為銀行承兌票據�。

綜上所述���,這一組指標陽光電源表現最佳�����,其次是錦浪科技��,上能電氣最差。

(六)公司成本管控情況

(上能電氣和固德威只有2020年的財報�����,錦浪科技只有2019年和2020年的財報���。其他年份的財務數據��,只作為參考���,不詳細分析)

分析:

單從期間費用率來看,5年平均值為13.40%,陽光電源無疑是最優秀的�����。

其次是錦浪科技�、固德威,上能電氣稍差(這三個公司只看2020年的數據)。

在“期間費用率/毛利率”上�����,由于陽光電源其電站投資建設業務拉低了整體毛利率���,導致這一指標數據較高����。

即使這樣,“期間費用率/毛利率”這一指標上,陽光電源�����、錦浪科技����、固德威明顯好于上能電氣。

另外,陽光電源電站投資建設業務利潤不是很好�����,需要關注其這塊業務情況��。

(七)公司主業盈利能力

我們從三個方面判斷一個公司的主業盈利能力����。

1)主營利潤率

2)主營利潤與營業利潤的比率

3)公司是否專注主業

說明:主營利潤指主業帶來的利潤��。營業利潤指主業+其他收益帶來的利潤。

主營利潤占營業利潤的比例��,表示在利潤中主營利潤占了多少����。

一家專注于主業的公司,利潤源頭最主要的是主業����。這是可持續性的���。

非主業收入不一定具有可持續性���。

比如賣房子�����、賣設備帶來的利潤;比如投資帶來的利潤����。

主營利潤的重要性甚至超過凈利潤����。是一家公司最核心的利潤來源。

(上能電氣和固德威只有2020年的財報�����,錦浪科技只有2019年和2020年的財報�����。其他年份的財務數據,只作為參考��,不詳細分析)

分析:

這一組指標主要反應公司的主業賺錢能力�����、成本管控能力���。

首先�,大家都比較專注主業�����。

在主業利潤率上��,固德威和錦浪科技優秀。陽光電源由于電站投資建設業務���,毛利率低,使這一指標受到了一些影響����。

上能電氣主業利潤率和主營利潤質量相對較低���。

(八)公司競爭力

(上能電氣和固德威只有2020年的財報���,錦浪科技只有2019年和2020年的財報���。其他年份的財務數據�,只作為參考��,不詳細分析)

這組指標表現優秀。

說明逆變器公司在產業鏈中具備上下游通吃能力��,且維持競爭力的成本也不算高���。

(九)存貨和商譽暴雷風險

(上能電氣和固德威只有2020年的財報�����,錦浪科技只有2019年和2020年的財報�����。其他年份的財務數據,只作為參考,不詳細分析)

2020年上能電氣的存貨占比稍高,但考慮到行業特性�,風險應該不大��。

(十)公司增長潛力(投入)

先說明下,ABC代表的意思。

A:購建固定資產�����、無形資產和其他長期資產支付的現金

B:經營活動產生的現金流量凈額

C:銷售商品����、提供勞務收到的現金增長率

主要關注A/B(%)、和 C(%),其他作為補充。

A/B(%)表示今年賺的錢,投入到再生產(擴產)的比例。

C(%)表示�����,投入再生產的結果如何�����,是否帶來了收益��。

(上能電氣和固德威只有2020年的財報,錦浪科技只有2019年和2020年的財報。其他年份的財務數據��,只作為參考���,不詳細分析)

上述四家公司每年都保持了一定的投入A/B(%)這一指標大于了20%(看綠色部分)���。

如果這個指標A/B(%)比例過大��,說明其當年進行了較大規模的投入��。

投入帶來的收益也不錯(C%)每年都保持2位數以上的增長。

這組指標上,陽光電源無疑是最優秀的(無論在穩定性��,還是增長性都較好��,且平穩��,側面說明管理層能力很強,都在控制之內)。

(十一)總結

總的來說����,上述四家公司�,陽光電源的財務數據最好���,其次是錦浪科技和固德威�,上能電氣最差。

逆變器公司應收賬款較多,需要重點關注。

陽光電源關注負債,以及其電站投資業務盈利情況���,主要是毛利率。

電站投資這塊業務毛利率提升上來的話,盈利情況可以得到較大幅度的改善,但是很難��,即便是上游組件廠商,如天合光能這樣的存在,這塊業務的毛利率也才11%(隆基例外�,它可以達到35%)�����。

上能電氣需要關注負債���、毛利率,特別是逆變器的毛利率��,和同行差距太大。另外����,其成本管控能力相比而言也較差��。

固德威成本管控能力還有提升空間�����。

錦浪科技各項指標都不錯�。

------------------------------------------

文末劃重點����。

鄭重說明:文中涉及公司相關是我個人觀點�����,不作為投資依據�。各位需要自行斟酌!��!

參考資料來源于網上公開資料��,如有侵權,請聯系作者刪除�����。